Entidades industriais desconfiam de elevação da taxa de juros

Taxa básica de juros passou de 3,5% para 4,25% ao ano, o que deve desestimular produção, consumo, emprego e renda, para controlar a inflação.

por Cezar Xavier  Campanha Não Vou Pagar o Pato, da Fiesp

Campanha Não Vou Pagar o Pato, da Fiesp

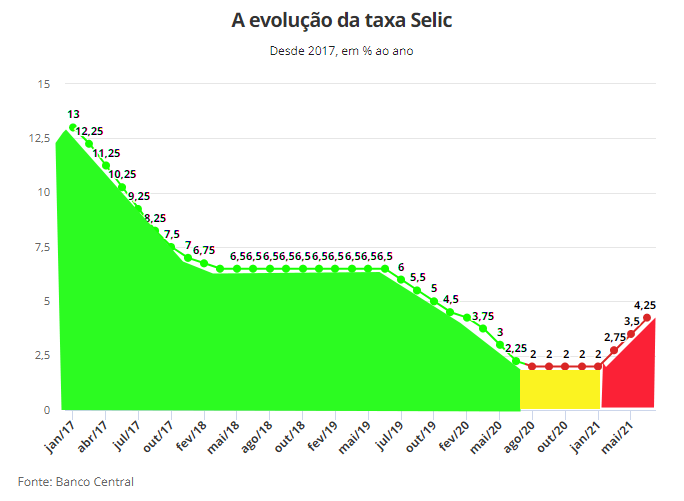

Decisão do Comitê de Política Monetária (Copom) do Banco Central (BC) elevou pela terceira vez seguida a taxa básica de juros da economia. Aprovada por unanimidade pelo Copom, a taxa Selic passou de 3,5% para 4,25% ao ano.

A política macroeconômica ortodoxa acredita que o aumento da taxa ajuda a controlar a inflação pois encarece o crédito e desestimula a produção e o consumo. Esta política é considerada recessiva, pois reduz o emprego e a renda. Por outro lado, ao estimular a especulação financeira, atrai dólares, o que deve reduzir a cotação da moeda americana. A inflação registrada em maio foi a maior em 25 anos.

Com isso, a dívida pública começa a crescer devido ao aumento do serviço e estimula a especulação financeira. Também se evita medidas mais complexas e direcionadas para reduzir inflação sem prejudicar o mercado interno de consumo.

O estímulo à exportação de alimentos, sem qualquer garantia de abastecimento do mercado interno, tem sido um dos fatores de pressão sobre a inflação, assim como a paridade de preços da gasolina e diesel com o mercado internacional. Medidas para controle da balança da exportação de grãos e carnes, assim como uma mudança na política de refino e preços dos combustíveis não estão no horizonte do governo.

CNI critica

Para a Confederação Nacional da Indústria (CNI), a decisão do Copom é “equivocada”. Em nota, a entidade destacou que a medida encarece crédito para consumidores e empresas justamente em um “momento crítico da atividade econômica, que sofreu novo impacto negativo com a segunda onda da pandemia”. A CNI lembra que a produção industrial de abril de 2021 ainda está 6,6% abaixo do nível alcançado em dezembro de 2020.

“A decisão por um terceiro aumento expressivo da Selic vai de encontro a essa necessidade e desestimula a demanda ao aumentar o custo do financiamento de maneira significativa”, afirmou o presidente da entidade, Robson Braga de Andrade.

Fiesp desconfiada

Também em nota, o presidente da Federação das Indústrias do Estado de São Paulo (Fiesp), Paulo Skaf, afirmou que o novo aumento ocorre em um cenário de recuperação econômica ainda não consolidada.

“O PIB [Produto Interno Bruto, soma de bens e serviços do país] mostrou bom desempenho no 1º trimestre do ano e animou as expectativas para um crescimento acima de 5,5% neste ano. Porém, um aumento excessivo dos juros em um cenário de recuperação econômica ainda não plenamente consolidada pode prejudicar o processo de retomada do crescimento econômico do Brasil”.

Firjan justifica

Ao analisar a medida, a Federação das Indústrias do Rio de Janeiro (Firjan) entende que um aumento da taxa básica de juros da economia (Selic) em 0,75 ponto percentual neste momento está em linha com a evolução do quadro inflacionário atual e com o aumento das expectativas para a inflação para os próximos meses.

De acordo com a entidade, os indicadores de atividade econômica têm surpreendido positivamente, o que corrobora com um cenário de maior pressão inflacionária nos próximos meses. “Desse modo, a federação entende que o ciclo de alta da taxa básica de juros é compatível com o momento e garante a ancoragem das expectativas. No entanto, é imprescindível acrescentar que o cenário é adverso e depende de políticas adicionais que assegurem preços em níveis baixos e crescimento econômico sustentável”, avaliou a Firjan.

Segundo a entidade, a atividade econômica apresentou resultados mais positivos, mas ainda há um longo caminho a ser perseguido. A pandemia expôs os gargalos estruturais que atrasam o desenvolvimento da economia brasileira. “Por isso, é fundamental a aprovação de reformas que solucionem as vulnerabilidades logísticas e tecnológicas, o alto custo de produção e, consequentemente, a baixa competitividade”, analisou.

Outros aumentos virão

A elevação foi deliberada de forma unânime pelos integrantes do Copom, que é formado por diretores do BC, e, segundo a Agência Brasil, era esperada pelos analistas financeiros.

Em comunicado, o BC indicou que deve seguir elevando a taxa Selic na próxima reunião, marcada para os dias 3 e 4 de agosto. A previsão é que a Selic termine 2021 em 6,25% ao ano, segundo pesquisa do Banco Central com mais de 100 instituições financeiras.

“Para a próxima reunião, o Comitê antevê a continuação do processo de normalização monetária com outro ajuste da mesma magnitude. Contudo, uma deterioração das expectativas de inflação para o horizonte relevante pode exigir uma redução mais tempestiva dos estímulos monetários. O Comitê ressalta que essa avaliação também dependerá da evolução da atividade econômica, do balanço de riscos e de como esses fatores afetam as projeções de inflação”, informou o texto.

No comunicado, o Copom destacou que a pressão inflacionária revela-se maior que o esperado, “sobretudo entre os bens industriais”. “Adicionalmente, a lentidão da normalização nas condições de oferta, a resiliência da demanda e implicações da deterioração do cenário hídrico sobre as tarifas de energia elétrica contribuem para manter a inflação elevada no curto prazo, a despeito da recente apreciação do real. O Comitê segue atento à evolução desses choques e seus potenciais efeitos secundários, assim como ao comportamento dos preços de serviços conforme os efeitos da vacinação sobre a economia se tornam mais significativos”, informou o comunicado.

Com a decisão de hoje, a Selic continua em um ciclo de alta, depois de passar seis anos sem ser elevada. De julho de 2015 a outubro de 2016, a taxa permaneceu em 14,25% ao ano. Depois disso, o Copom voltou a reduzir os juros básicos da economia até que a taxa chegou a 6,5% ao ano, em março de 2018.

Em julho de 2019, a Selic voltou a ser reduzida até alcançar 2% ao ano em agosto de 2020, influenciada pela contração econômica gerada pela pandemia de covid-19. Esse era o menor nível da série histórica iniciada em 1986. Porém, a taxa começou a subir novamente em março deste ano, passando para 2,75%. Depois, em maio, subiu de novo, para 3,5%.

Inflação

A Selic é considerada pelos economistas ortodoxos como o principal instrumento do Banco Central para manter sob controle a inflação oficial, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA). Em maio, o indicador fechou no maior nível para o mês desde 1996. No acumulado de 12 meses, o IPCA acumula alta de 8,06%. De janeiro a maio deste ano, a inflação foi de 3,22%.

O valor está acima do teto da meta de inflação. Para 2021, o Conselho Monetário Nacional (CMN) tinha fixado meta de inflação de 3,75%, com margem de tolerância de 1,5 ponto percentual. Com isso, o IPCA não poderia superar 5,25% neste ano nem ficar abaixo de 2,25%.

No Relatório de Inflação divulgado no fim de março pelo Banco Central, a autoridade monetária estimava que, em 2021, o IPCA fecharia o ano em 5% no cenário base. Esse cenário considera um eventual estouro do teto da meta de inflação no primeiro semestre, seguido de queda dos índices no segundo semestre. A projeção oficial só será atualizada no próximo Relatório de Inflação, no fim de junho.

Já a projeção do mercado prevê uma inflação ainda maior, acima até do teto da meta. De acordo com o último boletim Focus, pesquisa semanal com instituições financeiras divulgada pelo BC, a inflação oficial deverá fechar o ano em 5,82%, na 10ª alta consecutiva da projeção.

Crédito mais caro

A elevação da taxa Selic ajuda a controlar a inflação. Isso porque juros maiores encarecem o crédito e desestimulam a produção e o consumo. Por outro lado, taxas mais altas dificultam a recuperação da economia. Além disso, juros altos aumentam o serviço da dívida pública e favorece a especulação financeira.

No último Relatório de Inflação, o Banco Central projetava crescimento de 3,6% para a economia em 2021, decorrente da segunda onda da pandemia de covid-19. No Boletim Macrofiscal de Maio, divulgado no mês passado pelo Ministério da Economia, a previsão de crescimento do Produto Interno Bruto (PIB, soma dos bens e serviços produzidos no país) para 2021 foi de 3,5%.

O mercado projeta crescimento maior. Segundo a última edição do boletim Focus, os analistas econômicos preveem expansão de 4,85% do PIB este ano.

A taxa básica de juros é usada nas negociações de títulos públicos no Sistema Especial de Liquidação e Custódia (Selic) e serve de referência para as demais taxas de juros da economia. Ao reajustá-la para cima, o Banco Central segura o excesso de demanda que pressiona os preços, porque juros mais altos encarecem o crédito e estimulam a poupança.

Ao reduzir os juros básicos, o Copom barateia o crédito e incentiva a produção e o consumo, mas enfraquece o controle da inflação. Para cortar a Selic, a autoridade monetária precisa estar segura de que os preços estão sob controle e não correm risco de subir.

Com informações da Agência Brasil

https://vermelho.org.br/2021/06/16/entidades-industriais-desconfiam-de-elevacao-da-taxa-de-juros/

Fonte:sintracimento.org.br